Pavel Gómez del Castillo, Responsable Comunicación de Crédito y Caución, ha presentado el último informe de la compañía en el que se analiza cómo va a ser el comportamiento del sector TIC tanto este año 2024 como en el 2025. De hecho prevé que estará a la cabeza del crecimiento con avances del 5,3% en este ejercicio y de un punto más el próximo.

Gómez del Castillo ha afirmado que, sin embargo, Europa se quedará atrás y bajará un 0,4% en 2024 debido a factores como los altos tipos de interés pero también porque la demanda de chips por parte de la industria comunitaria no se ha recuperado. Para 2025 espera una mejora, que comenzará a finales de este año, y un incremento de la producción propia en Europa.

Escucha aquí todo lo que nos ha contado Pavel Gómez del Castillo

Pavel Gómez del Castillo, Responsable Comunicación de Crédito y Caución, presenta su informe sobre el sector TIC y sus previsiones de crecimiento.

El crecimiento por subsectores

Crédito y Caución prevé que el sector TIC acumule un crecimiento global del 5,3% y el 6,3% en 2024 y 2025, respectivamente, convirtiéndose en una de las industrias de más rápido crecimiento de los próximos 18 meses. Los principales motores de la demanda serán la aceleración de la digitalización, la automatización industrial y la mayor necesidad de semiconductores avanzados por parte de la inteligencia artificial y los vehículos eléctricos.

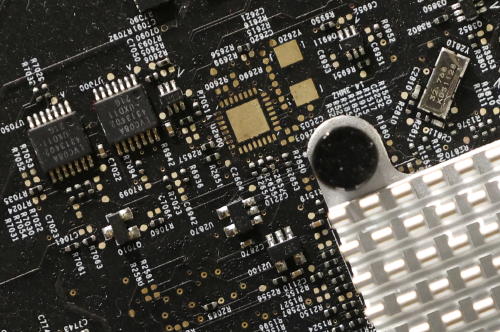

En el subsector de componentes y placas electrónicas se prevé un crecimiento global cercano al 9% anual, tanto en 2024 como en 2025 con la producción de semiconductores registrando tasas superiores al 13% y sólidos márgenes. El informe también espera un sólido crecimiento de la producción de equipos informáticos, en torno al 5% en ambos ejercicios. Aunque la demanda de smartphones se ha ralentizado, el subsector se ve impulsado por el despliegue de infraestructura y la banda ancha, en particular para 5G.

En el segmento de equipos ofimáticos la demanda disminuyó en 2023, debido al cambio en los patrones del consumo, que pasó de los bienes a los servicios, el aumento de los costes de los insumos y la debilidad del entorno económico. La aseguradora de crédito prevé que la producción y las ventas del segmento repunten en 2024 y 2025, a medida que se sustituyan los dispositivos informáticos adquiridos durante la pandemia.

Este desempeño global del sector afronta importantes desafíos. Uno de los principales es la saturación del mercado en algunas economías avanzadas para determinados productos, como ordenadores personales, tabletas o teléfonos inteligentes. A ellos se suman las tensiones crecientes entre Estados Unidos y China. Ambas potencias perciben el liderazgo en alta tecnología como un activo estratégico. Un mayor deterioro de la relación podría afectar negativamente a las cadenas globales de suministro del sector.

Además de las divergencias tecnológicas en, por ejemplo, el despliegue del 5G, el nacionalismo de los chips podría dar lugar a procesos de producción ineficientes y a un aumento de los costes de producción, con repercusiones en la productividad y la rentabilidad del sector. En el centro de este conflicto está la cuestión de Taiwán. Una escalada de las actuales tensiones en el estrecho que separa la isla de China continental podría afectar gravemente al suministro mundial de chips.

A pesar de este panorama global, en Europa el informe prevé una contracción del -0,4% en 2024 por los elevados tipos de interés, que lastran las inversiones empresariales y la escasa demanda de chips por parte de la industria europea del automóvil. Se espera una recuperación gradual a finales de este año, con un aumento de la producción de bienes de alta tecnología en la eurozona del 2,8% en 2025 impulsado por la relajación de las condiciones financieras y el repunte de los principales sectores compradores. Debido a la gran dependencia de las importaciones intermedias chinas, las interrupciones de la cadena de suministro en el Mar Rojo siguen son un importante riesgo a la baja para el sector europeo.

La expansión de la producción de semiconductores se ha convertido en un objetivo estratégico en Estados Unidos, la Unión Europea Asia. Las tres zonas han aprobado legislación para apoyar el crecimiento de la producción propia. Hasta hace poco, Europa no producía chips de vanguardia, sino semiconductores de baja tecnología para la fabricación, sobre todo de automóviles.

La Ley de Chips de la Unión Europea prevé invertir 43.000 millones de euros con el objetivo de reducir la dependencia de las importaciones de Asia y alcanzar una cuota del 20% de la producción mundial de chips en 2030. Sin embargo, las previsiones actuales sugieren que ese objetivo probablemente esté fuera de alcance por los costes operativos y laborales en Europa y los límites a las subvenciones.