Las bolsas siguen su camino ascendente hacia niveles récord y las voces que advierten de una posible sobrevaloración o incluso una burbuja en el mercado también siguen escalando.

El dinero es barato y los bancos centrales siguen inyectando liquidez y mantienen los tipos de interés bajos para reactivar las economías muy dañadas por la pandemia. Ese dinero barato permite a los inversores comprar acciones y otros activos a crédito que amplifican el riesgo y la volatilidad.

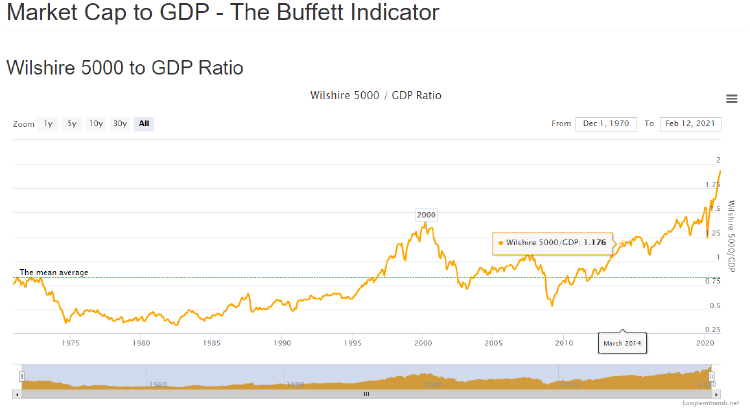

Uno de los indicadores que manejan algunos inversores para vigilar la evolución del mercado es el conocido como “indicador Buffett” con el que se compara el tamaño del mercado de valores estadounidense con el de la economía de Estados Unidos.

Este indicador está en máximos y algunos analistas ven ahí una advertencia, una alerta de que el mercado está sobrevalorado.

En Capital Radio, Ramón Forcada, director de análisis de Bankinter, resta importancia a este indicador. Señala que el ratio Buffet de capitalización tendría sentido en un mundo estático en el que cotizan siempre las mismas compañías. La realidad no es esa: en la bolsa americana el 25% de las compañías que cotizan, en un periodo de unos 10 años desaparecen y otras aparecen en el mercado. “Por tanto no podemos tomarlo como algo muy fiable”, comenta. Y aconseja no basar las decisiones en indicadores de este tipo:

Lo importante ahora es saber si las empresas están o no caras. Según los cálculos del departamento de análisis de Bankinter, las compañías no están especialmente baratas pero tampoco caras y señala que en el caso de las europeas, tienen un potencial de subida entre un 5% y un 15%.

Además este experto aconseja no mirar el PER (relación precio/beneficio), como hace todo el mundo, sino al PER ajustado a crecimiento esperado. Con este análisis, Forcada considera que ajustando el ratio PER al crecimiento, lo más barato, curiosamente, es el Nasdaq 100 y los semiconductores.

¿Cómo se calcula el indicador Buffet?

Para su cálculo, se toma por un lado el índice Wilshire 5000 (un índice ponderado por capitalización de mercado de todas las acciones estadounidenses que se negocian activamente en ese país) se calcula la suma de la capitalización de todas las empresas y se divide por el PIB de Estados Unidos.

El promedio histórico de este indicador ronda el 100%. Sin embargo, en plena época de la burbuja puntocom superó el 170% y actualmente supera el 180%.