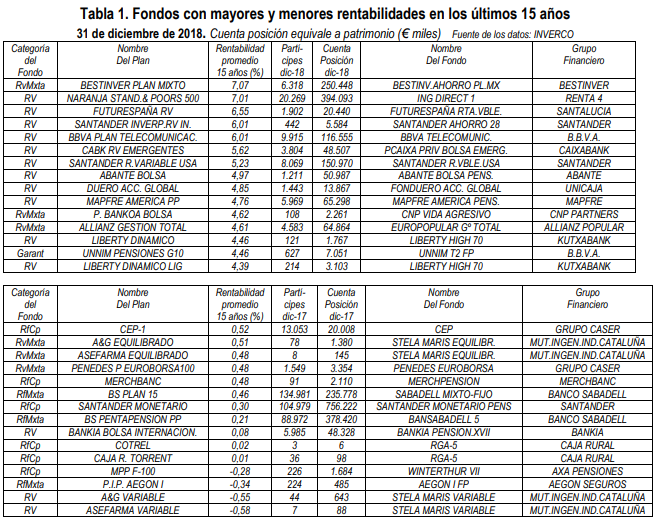

Entre los 385 fondos de pensiones con 15 años de historia, sólo 6 superaron la rentabilidad del selectivo español, 12 la de los bonos del Estado a 15 años y 4 fondos han tenido rentabilidad negativa. Además, los 1.079 fondos de pensiones del sistema individual tenían a diciembre del año pasado, casi ocho millones de partícipes y un patrimonio de 72.237 millones de euros.

Estos datos ponen de manifiesto la pobre rentabilidad que ofrece este tipo de vehículo, el cual debería estar focalizado en ofrecer valor y no lo está haciendo.

Pero, ¿por qué encontramos estas diferencias? Lo explica Emilio J. González, profesor de economía Comillas-Icade.

Por otro lado influyen las comisiones que cobran las gestoras y que no se corresponden con la rentabilidad obtenida. En España son las más altas de toda la OCDE.

Para José María Luna, director de análisis de Arquia Profim Banca Privada, los datos que refleja el estudio de IESE, reflejan la poca calidad de la oferta y la gestión de activos de planes de pensiones.

El experto cree que es necesario contextualizar los datos. “Hace quince años, lo que más se comercializaba era mucho producto garantizado, fondos de pensiones de renta fija, poco producto de renta variable pero es cierto que a día de hoy prevalece productos caros como sucedía desde hace más una década”. La parte positiva, que hoy existen más ofertas.

Fuente: estudio del profesor Pablo Fernández y Juan Fernández Acín.

El fondo de inversión es un tipo de ahorro que puede ser más volátil y no finalista mientras que el fondo o plan de pensión sí lo es, por lo que se busca la seguridad y conservación del capital a lo largo del tiempo. Para los expertos, la falta de rentabilidad viene compensada porque el plan de pensiones tiene un trato fiscal diferente al fondo de inversión en el sentido de que las aportaciones hasta 8.000 euros al año están exentas de cotización en el IRPF.

Los autores del estudio, se preguntan por qué el Estado no permite a los futuros pensionistas que ahorran e invierten por su cuenta las mismas ventajas fiscales de los fondos dadas estas circunstancias.

Ante este panorama, los expertos recomiendan una estrategia: a más joven, tener más porcentaje de ahorro en renta variable, que ofrece más rentabilidad y a medida que nos aproximemos a la jubilación, pensar menos en la rentabilidad y más en la conservación del capital y pasar de renta variable a fija.

Menos pensión en el futuro

Las pensiones que se cobrarán en el futuro serán más bajas que las actuales por efecto del factor de sostenibilidad y del índice de revalorización que se aprobaron en la última reforma y que modula la cuantía de la pensión en función de la esperanza de vida. Esto nos invita a pensar en el ahorro y tomar acciones para complementar la futura pensión de la Seguridad Social. “Hay que preocuparse por nuestra pensión de la Seguridad Social porque muy probablemente será muy pequeña”.

Fuente: estudio del profesor Pablo Fernández y Juan Fernández Acín.

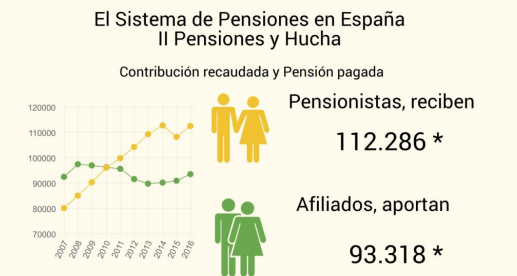

En este sentido, ¿cuántos contribuyentes por jubilado habrá en 2040 o 2050? Algo es seguro, muchos menos que hoy. Según el INE, en 2014 había 9,2 millones de pensiones, 4,6 millones de parados y 16,5 millones de cotizantes, menos de 2 cotizantes por cada pensión.

La evidencia muestra que el actual sistema de pensiones “destruye valor y tiene severamente comprometida su autosuficiencia financiera, así como su capacidad de resistencia ante ciclos económicos adversos”. Por eso, concluyen los expertos, que el Pacto de Toledo debe abordar con urgencia su reforma para hacerlo viable.