La inflación es un fenómeno que, básicamente, se dio en el siglo XX. Antes no era necesaria una política monetaria activa, no existían bancos centrales que pusieran los tipos de interés en negativo, ni todopoderosos presidentes de dichos órganos reguladores que nos marcaran a todos la vida diaria. Pero, hete ahí, que en los años veinte del siglo XX, se produjo la famosa hiperinflación alemana y los economistas de todo el mundo vieron que se producía un fenómeno económico que arruinaba la vida de los ciudadanos, que se tenían que ir a las tiendas de alimentación corriendo cuando cobraban el sueldo semanal para evitar que se depreciara en minutos.

Desde entonces, los economistas sabemos que el problema de la inflación no es para tomárselo a broma, y si no, que se lo digan a los venezolanos (65.000% de inflación en 2018). Las declaraciones de Christine Lagarde, presidenta del Banco Central Europeo (BCE) en las que afirma que estemos tranquilos, que la inflación actual que supera el 6% es un problema coyuntural, puede que deje conformes a muchos, pero algunos estamos más mosqueados que un pavo en Nochebuena, entre otras cosas porque cuando se produce una espiral inflacionista es muy difícil de controlar y de revertir.

La pregunta lógica es por qué somos escépticos con las palabras de la gobernadora. Pues sencillamente, porque hay indicios razonables en los mercados internacionales que nos deberían hacer pensar que las subidas de precios pueden ser más duraderas de lo que pensamos.

El precio de las materias primas

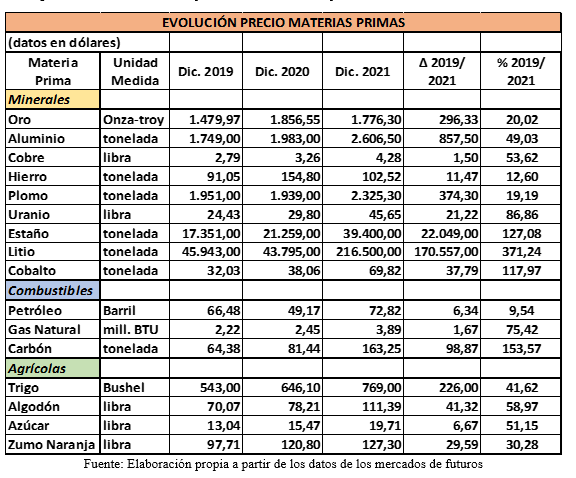

El primero de los factores que afectan a la inflación es la evolución del precio de las materias primas, ya que en el año 2021 se ha producido un incremento generalizado de la mayoría de las materias primas básicas para la elaboración de productos terminados y semiterminados.

Curiosamente, y salvo el precio del barril del petróleo, obviamente afectado por el confinamiento y la falta de movilidad, ausencia de turismo, etc., y la tonelada de hierro, afectada por el parón de la construcción, todas las materias primas incrementaron su precio en el año 2020. Pero es que, y salvo el oro, al ser un activo de refugio en tiempo de crisis, que bajó su cotización en 2021, todas las demás materias primas siguieron también su camino ascendente en dicho año.

Mención especial habría que hacer con la evolución del precio del litio, mineral básico para la elaboración de baterías eléctricas, y que ha multiplicado por 3,7 su cotización en tan solo dos años. El estaño y el cobalto también han más que duplicado su cotización en el mismo período, y por encima del 50% de incremento están el cobre, el uranio, el azúcar, el algodón y el gas natural. Todas las materias primas seleccionadas han incrementado de manera importante sus precios en los mercados financieros.

Es ridículo pensar que una subida generalizada de todos los factores de producción no va a suponer una inflación de costes, puesto que los ciudadanos seguimos consumiendo más o menos igual y, si elaborar productos terminados incrementa exponencialmente su coste, tiene que llegar seguro a afectar a los precios de la cesta de la compra y a los pagos periódicos por suministros del hogar (luz, teléfono, gas, etc.). Cualquier otro planteamiento sería ponernos una venda en los ojos.

Índices de comercio marítimo

El segundo de los factores que afectan al problema de la inflación es la información que se desprende de los índices de comercio marítimo. Para fabricar bienes de consumo las empresas necesitan materias primas, y la forma habitual de aprovisionamiento es el comercio marítimo. Lo que en principio debería ser una mera actividad logística se ha convertido en los últimos años en un claro indicador adelantado de la situación económica. Se trata, por decirlo de una forma sencilla, de cuánto cuestan esos contenedores apilados en la cubierta de los grandes barcos que surcan los océanos.

Hay dos índices que son considerados por los analistas como los más representativos de este fenómeno: el Baltic Dry Index (BDI) y el World Container Index (WCI) (conocido coloquialmente por “Drewry” por la consultora británica que lo elabora). En el caso del BDI, si se incrementa el valor del índice es porque los navieros esperan un incremento en la demanda de materias primas, y su bondad se basa en que este índice no tiene un sentido especulativo; simplemente refleja los costes inherentes al envío de productos “secos” por mar, especialmente carbón, hierro, cemento, cereales, algodón o azúcar. Dos terceras partes del comercio marítimo se corresponden con hierro, carbón y cereales, mientras que el tercio restante se refiere principalmente a acero, azúcar y cemento, existiendo más de 20 rutas habituales de barcos.

En general, el BDI se ha mantenido desde su origen entre 500 y 1.500 puntos y, sin embargo, y coincidiendo con la pandemia, a partir de 2020, el BDI inició una fuerte escalada hasta superar los 5.800 puntos en septiembre de 2021. Desde entonces, ha bajado hasta los 3.423 que tiene en la actualidad, triplicando las condiciones normales que ha tenido este índice durante más de 35 años.

El otro índice de transporte de mercancías es el WCI. En este caso, simplemente se indica el coste en dólares de transportar un contenedor estándar por una determinada ruta. Este indicador es elaborado con las tarifas en dólares del flete de contenedores de ocho rutas comerciales que unen Asia con Europa y Estados Unidos, y la evolución ha sido incluso superior a la del BDI, habiéndose incrementado en los últimos dos años desde 1.800$ por contenedor transportado hasta llegar a los 10.000$, estando en la actualidad cotizando a 9.300$.

Es cierto que se ha producido un incremento del precio de los carburantes, pero en los últimos dos años la subida del petróleo ha estado por debajo del 10% (a pesar de lo que nos ha pasado cuando llenamos el depósito de gasolina de nuestro coche, pero ese es otro problema que tenemos que atribuirle al oligopolio energético español), por lo que no justifica en absoluto el fuerte incremento de los fletes de las mercancías. La causa razonable es un desajuste temporal entre oferta y demanda.

Es posible que los stocks de las empresas hayan disminuido de forma inhabitual durante estos meses, por el confinamiento y la lógica retracción de los consumidores ante el temor de que los efectos de la pandemia fueran todavía peores de lo que han sido. En dicha situación de ausencia de estocaje, parece lógico que, ante las expectativas de un mayor consumo futuro, fabricantes y distribuidores decidieran reponer existencias en sus almacenes sobre demandando materias primas y productos semielaborados, por encima del incremento real de consumo de particulares y empresas.

Escasez de semiconductores

El tercer factor que afectaría al nivel de inflación sería la escasez de semiconductores. Como es bien sabido, los semiconductores, “chips” para los amigos, se introdujeron en la segunda mitad del siglo XX para sustituir a los tradicionales tubos eléctricos en la industria, con el consiguiente ahorro de tamaño, consumo, durabilidad y coste. Desde entonces, su uso se ha ido extendiendo y creciendo en todas las ramas de la actividad industrial y tecnológica, hasta llegar a formar parte de nuestra vida diaria, aunque normalmente no reparemos en ellos.

A raíz de la pandemia, los productores de chips redujeron su producción, debido al fuerte confinamiento, especialmente el chino, y las expectativas negativas en materia de producción y consumo. Sin embargo, muchas empresas siguieron en funcionamiento y surgieron nuevas necesidades en materia de producción de repositorios sanitarios y computadores para poder facilitar el teletrabajo o para hacer posible que los millones de alumnos de colegios y universidades pudieran seguir virtualmente sus clases y pudieran ser evaluados en sus domicilios.

La disminución de la producción de semiconductores, por tanto, no previó realmente las necesidades del sistema económico mundial, y cuando se produjo la vacunación masiva en el mundo occidental, las empresas se apresuraron a proveerse de cantidades ingentes de chips con los que reponer sus menguados estocajes, y así poder producir la creciente demanda de productos terminados. Para hacernos una idea de lo que representa la actividad de semiconductores a nivel global, indicamos en el siguiente cuadro las principales cifras del sector. Vemos que es un negocio próximo al medio billón (europeo) de dólares anual, y que el 37% del total se utiliza en computadores, así como que casi la mitad del mercado se encuentra en Estados Unidos.

El mercado de semiconductores está experimentando un fuerte crecimiento en los últimos años, impulsado por teléfonos móviles, portátiles, servidores, automóviles, juegos, dispositivos computarizados, puntos de acceso Wifi, prestaciones inteligentes en la construcción de nuevos hogares, etc. Pero la producción de semiconductores y productos que utilizan los chips necesita también de materias primas que, como hemos visto, se encuentran con dificultades de producción y de transporte marítimo. Por consiguiente, es solo cuestión de tiempo que la necesidad se traslade a los precios, ya que los que estén más necesitados de producto estarán dispuestos a pagarlo más caro.

El pasado mes de octubre, la producción de automóviles disminuyó un 37% simplemente porque no llegaban los chips necesarios para completar las necesidades de las cadenas de producción. Los plazos para entrega de automóviles nuevos a los demandantes españoles están entre seis y ocho meses, y ello, a su vez, influye en la compraventa de coches de segunda mano, ya que si los que quieren un coche nuevo no pueden adquirirlo, no venden el coche antiguo. Ello, obviamente, influye en el PIB y en el empleo.

El coste de los suministros energéticos

El cuarto y último factor que afectaría, según nuestro criterio, a la inflación sería el coste de los suministros energéticos. Este es un tema manido y ya conocido por los sufridos consumidores europeos, y en particular por los españoles. El aumento del precio del petróleo, del gas y del megavatio de electricidad nos llevan amargando desde hace muchos meses. En el momento de escribir estas líneas, la evolución de los precios energéticos en los últimos dos años es la siguiente:

Probablemente, y como ya hemos indicado antes, habría que preguntarse por qué si el petróleo en bruto ha subido un 6,06%, el precio de la gasolina lo ha hecho en un 24,22%, o por qué el precio del MwH eléctrico se ha multiplicado por siete, si el gas natural (necesario para las centrales de ciclo combinado – 23% del total de la producción española) lo ha hecho en un 68%. Pero el hecho es indudable. Los costes que pagamos los consumidores por suministros básicos (luz, electricidad, gasolina) se han incrementado mucho en 2021, y algunos, como la botella de butano (+26,55%) hace mucho daño en las economías más humildes. El problema es que creemos que, al menos en los próximos meses, van a seguir subiendo, o como mínimo se van a mantener, y en una economía de servicios como la española, no tiene el más mínimo sentido económico que los pequeños empresarios y los autónomos, que han sufrido mucho con la pandemia, se vayan a “tragar” todos estos incrementos en las facturas mensuales para mantener abiertos sus negocios, y que no los vayan a trasladar a los consumidores.

Una inflación de costes puede tener dos orígenes básicos: la escasez de producto ante una demanda creciente, o el incremento de márgenes de los productores, también ante una demanda creciente. Es cierto que la reposición de estocajes puede estar alterando temporalmente los precios, pero no a los niveles a los que hemos llegado. Estaríamos, pues, en el segundo caso de motivación de esta inflación: algunos se están forrando.

Los ciudadanos no consumimos ahora más gas que antes, y lo mismo ocurre con el algodón (no compramos más ropa que antes), con el arroz (no comemos más paella que antes), con el trigo (no comemos más pan que antes), y en general con todos los productos alimenticios. Lo lógico es que, si las leyes de oferta y demanda funcionasen, los precios tendrían que tender a disminuir, y esos “beneficios extraordinarios” tendrían que desaparecer. Otra cosa es que la inflación venga para quedarse y, entonces, la propia inflación de costes afectará a los productores y, por tanto, no disminuirán el precio de su producto, al menos tanto como podrían. Por eso tiene tanto peligro este tipo de inflación.

Hay otros productos, como el litio, que son escasos, y que se producen en determinados países (el 85% de las reservas se encuentran en el cono sur latinoamericano). Cobre, cobalto o estaño también son metales necesarios para la industria, y que se encuentran sobre demandados. En estos casos, y aunque no tanto como ocurre con el litio, los precios pueden seguir altos, e incluso incrementarse; estaríamos hablando del primer caso de motivación de la inflación.

Lo de los semiconductores no tiene mucho sentido. El silicio es muy abundante y lo lógico es que, si aumenta la demanda, se incrementen los productores (a lo mejor tenían que tomar nota en nuestro Ministerio de Industria y fomentar la creación de fábricas), y esto podría ocurrir en un plazo no muy largo, por lo que los precios de los chips tendrían que volver a su ser a lo largo del año 2022; con la cautela lógica de que no se produzca la temida espiral inflacionista, ya que si a los productores les cuestan más sus suministros y sus empleados, lo lógico es que lo trasladen a los precios.

Asimismo, el MwH de electricidad tendría que volver a un nivel cercano al anterior a la pandemia después del invierno, cuando ya se haya repuesto el estocaje de gas natural, y la demanda baje porque el consumo sea menor. Pero claro, y como acabamos de decir, no puede subir la inflación como está subiendo, ya que todas las empresas están planificando sus presupuestos para el año que viene con un coste laboral moderado. Si se produce una inflación del 7% o el 8%, o incluso llega a dos dígitos en el primer semestre por la presión conjunta de todos los factores que hemos enumerado, los sindicatos no se van a quedar callados y exigirán aumentos significativos en los salarios, y los miembros de Podemos del Gobierno encontrarán el caldo de cultivo perfecto para exigir otra subida importante en el Salario Medio Interprofesional (SMI), lo cual acabaría por desbocar la inflación.

Aunque las autoridades nacionales y supranacionales no paren de decirnos que estemos tranquilos, que esto va a terminar y volveremos a la “normalidad”, lo cierto es que, si unimos todas las incertidumbres a las que nos hemos referido, en mi opinión, estamos ante una tormenta perfecta. Mientras tanto, nuestra presidente del Banco Central Europeo (BCE) dice que quiere mantener los tipos de interés en negativo (-0,50%) durante todo 2022, y seguir comprando masivamente, al menos durante los próximos meses, toda la deuda pública que haga falta para incrementar la liquidez en el sistema.

Con una inflación superior al 6% y todavía no afectada por los incrementos de los convenios laborales, resulta ridículo, en mi opinión, que no suban los tipos de interés para tratar de restringir la demanda, que es lo que está tirando de los precios. Si el océano de liquidez que hay en el mundo (precisamente por los tipos de interés nulos o negativos) sigue presionando la demanda, las economías occidentales no tendrán defensa para combatir la inflación.

La inflación, tan buscada por la política monetaria del BCE, “por fin” ha llegado, pero ahora resulta que “se les va de madre”. Pues bien, es el momento de cambiar esa política y no se puede esperar, ya que la Economía funciona con retardos, y las medidas que tomemos ahora tardarán varios meses en surtir efecto y, mientras tanto, la inflación se ha unido a los Cuatro Jinetes del Apocalipsis financiero español (déficit, deuda, desempleo y pensiones), que ahora cabalgan terroríficamente sobre Europa, sin que los funcionarios del BCE se atrevan a levantar las empalizadas necesarias para rechazar su ofensiva.

Sí, ya sabemos los economistas (que no los políticos) que, cuando suban los tipos de interés, España no podrá hacer frente al servicio de la enorme masa de deuda pública, y que, probablemente, esto acabará en un rescate (puede que no sólo de España), pero no salir de casa porque tenemos miedo al lobo, no significa que el lobo no esté acechando a la espera de lo inevitable; y no se puede vivir sin salir de casa. Los países del norte llevan demasiado tiempo agazapados, temerosos de lo que puede ocurrir con los países de la cuenca mediterránea, y han optado por esta política heterodoxa para tratar de retrasar lo inevitable. Bueno, señores, pues lo inevitable ha llegado.

En fin, quisiéramos ser más optimistas, pero siempre se ha dicho que para resolver un problema lo primero que tienes que hacer es darte cuenta de que lo tienes, y la política de los tres monos de la jungla que vemos en nuestros próceres políticos, en mi opinión, no es la más adecuada. En una situación como la actual, con riesgos estructurales tan importantes, es inevitable apelar a un gobierno de coalición que planifique la economía de la próxima década, y que tome las decisiones, por muy dolorosas que sean, que precisa nuestro país, y que se mantengan en el tiempo, independientemente de quién gobierne. Una espiral inflacionista puede acabar con el ciclo de caída a los infiernos que se inició con la crisis financiera de 2008, y no parece que a nadie le apetezca acabar como acabó Grecia hace unos años.

*Miguel Córdoba es profesor de economía y finanzas desde hace 33 años y ha sido director financiero de varias empresas del sector privado.